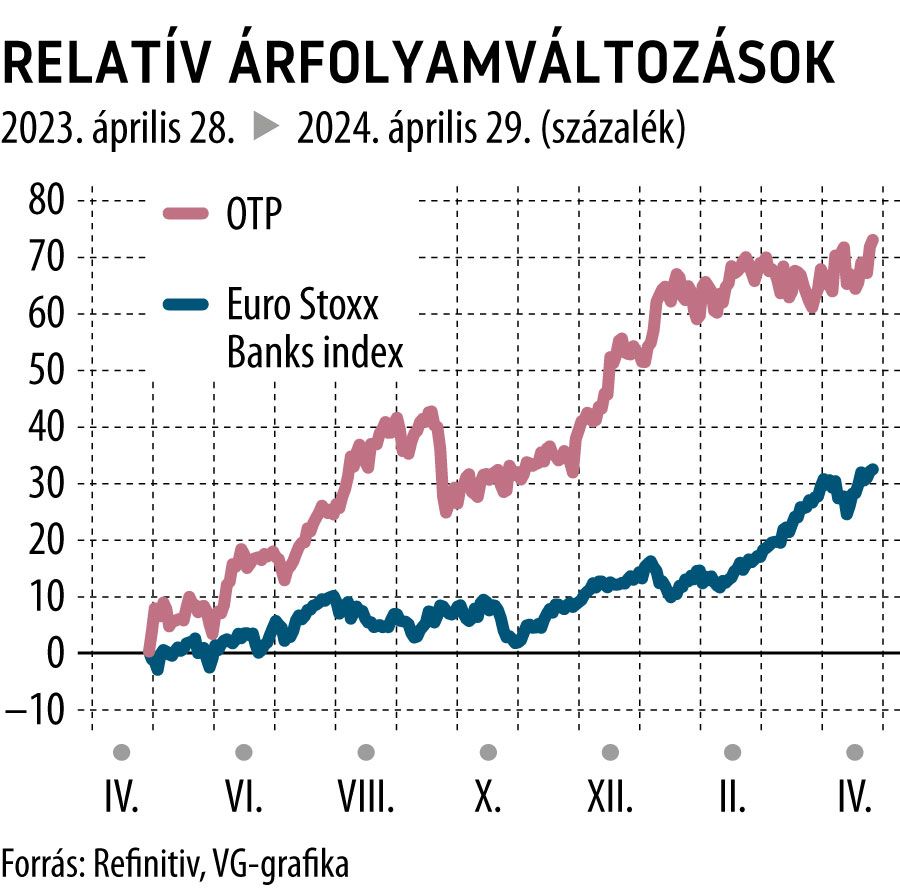

Az OTP-részvények értékeltsége annak ellenére nem tekinthető magasnak, hogy 13 százalékos árfolyam-emelkedésen van túl a bankpapír idén, egyéves időtávon pedig 73 százalékon – egyebek mellett ezzel indokolva döntött a KH Értékpapír anyavállalata – a Patria Finance – új, 20 600 forintos 12 havi célár megállapításáról.

A bankpapír kifejezetten erős hetet zárt, 4,6 százalékos volt az elmúlt öt kereskedési napon az összesített árfolyam-emelkedés, aminek alapvetően két oka is lehetett:

– A pénteki közgyűlés jóváhagyta a részvényenkénti 536 forintos osztalékot, és megerősítette az év végéig tartó 60 milliárd forintos részvény-visszavásárlást.

– Csányi Sándor elnök-vezérigazgató bejelentette: a bank története legnagyobb akvizíciójára készül, az Európai Unión belül. A nem kötelező érvényű ajánlatot benyújtották, annyi derült ki, hogy új piacra lépne az OTP, s nagy valószínűséggel a lengyel piac nem célpont.

Elemzők szerint az OTP tőkehelyzetének ismeretében 2-2,5 milliárd euróért vehet bankot a pénzintézet.

Találgat a fél ország: hol vesz bankot az OTP?A gyorsan zárkózó Dél-Európában is vannak ígéretes célpontok. A válság idején bankokat tőkésítő Görög Pénzügyi Stabilitási Alapnál is körülnézhet az OTP. |

Az OTP-részvények a sajáttőke-érték 1,38 százalékán forognak, ami egyáltalán nem kiugró, tekintve, hogy a saját tőkére vetítve milyen magas eredményességgel (RoE) működik a bankcsoport – olvasható az elemzést jegyző Grébel Szabolcs írásában. A RoE még OTP-szinten is kiemelkedően magas volt tavaly, meghaladta a 27 százalékot. További pozitívum, hogy a külföldi leánybankok hozzájárulása az adózás utáni korrigált eredményhez tavaly 64 százalék volt, annak köszönhetően, hogy a bank

meghatározó pozíciót tölt be Montenegróban, Bulgáriában, Szlovéniában és Szerbiában is, Magyarországon kívül.

Vannak kockázatok

A hitelezési folyamatok szempontjából a leglényegesebb prognózis nem túl fényes: a reál-GDP várható növekedése továbbra is mérsékelt maradhat a közép- és kelet-európai régióban. Szintén kockázat az orosz–ukrán háború hatása, az értékelés szempontjából azonban forntosabb, a hozamkörnyezet enyhe csökkenése és az OTP stabil jövedelmezősége – ezekből magasabb árfolyamnak kellene következnie.

A KH Értékpapír részvényelemzője kiemelte, az emelkedő kamatkörnyezet kedvezően hatott a bankok nettó kamatmarzsára globálisan. Természetesen jócskán csökkentette a hitelkeresletet, de a magasabb kamatmarzsok révén lehetővé tette a bankok bevételeinek növekedését is, és ez a régió bankjaira is igaz volt. Az OTP esetében azonban a hatás mérsékeltebb volt, hiszen az OTP anyabank hozamgörbére való érzékenysége negatív, így nem volt növekedés a nettó kamatmarzsban, sőt időszakosan le is csökkent.

Ezzel szemben a külföldi bankok kamatmarzsa nőtt, így a csoportszintű nettó kamatmarzsok is emelkedtek.

Miért olcsó az OTP?

A regionális kockázatok ellenére az OTP az árfolyam/sajáttőke (P/BV) mutató alapján meglehetősen alulértékelt, és a többlethozammodell alapján is indokolt a 20 600 forintos 12 havi célár. A leánybankok többsége ugyanis a saját tőke költségét meghaladó jövedelmezőséggel működik, és ez a magasabb ROE-szint jellemzően magasabb értéket eredményez leánybankonként.

Az OTP Core mellett továbbra is a szlovén és a bolgár leányvállalat képviseli a legjelentősebb értéket.

A tervezett akvizícióval kapcsolatban nem közölt további részleteket az OTP. Eddig a szlovéniai Nova KBM volt a legnagyobb összegű akvizíciója az OTP-nek, az EU-n belüli terjeszkedés pedig további pozitív hír a befektetőknek. Ebben a kontextusban jobban is indokolható az alacsony osztalékfizetési hányad, hiszen az akvizíciók finanszírozásához is szükség van a nagyobb tőkére.

Továbbra is veszi magát az OTP

A pénteki kereskedésben 68 221 darab saját részvényt vásárolt a bank, az átlagár ezúttal 17 720 forinton alakult, jelenleg 0,81 százalékos a sajátrészvény-állomány.