Meglehetősen visszafogott ütemben növekedett a februárig tartó egy év alatt a lakosságihitel-állomány: a Magyar Nemzeti Bank (MNB) csütörtökön közzétett adatai szerint tizenkét hónap alatt 3,8 százalékkal bővült a teljes portfólió, és a második hónap végén 9703,9 milliárd forintot tett ki.

Ami különösen figyelemre méltó, hogy a torta legnagyobb szeletét lakáshiteleknél mindössze 2,6 százalékos, éves állománybővülést mért a jegybank, így az állomány február végén valamivel 5052 milliárd forint felett alakult. Ennek hátterében főként a kihelyezések tavalyi, drasztikus mértékű visszaesése áll, ami egyelőre a lendületes idei évkezdet hatása sem tudott ellensúlyozni.

A fontosabb hiteltermékek közül csak a személyi kölcsönöknél látszik stabilan jó teljesítmény: a stabilan erős kereslet nyomán az állományuk 8,3 százalékkal nőtt egy év alatt, és február végén elérte az 1362,7 milliárd forintot. A babaváró állományánál ugyan szintén viszonylag erős, 8,2 százalékos növekedést mért az MNB, ám ez a bővülés jelentős részben a konstrukció sajátosságaival, és nem az új kihelyezések növekvő volumenével magyarázható. A hitelkártya-követelések állományánál viszont mindenképpen figyelemre méltó a 6,9 százalékos, éves növekedés, amely februárra 142 milliárd forinthoz közeli állományt eredményezett. A hitelkártya-birtokosok növekvő tudatosságára utal ugyanakkor, hogy az élő követeléseken belül folyamatosan növekszik a nem kamatozóak aránya, vagyis az adósok egyre nagyobb hányada figyel arra, hogy még a kamatmentes időszakon belül töltse fel teljesen az egyenlegét.

Az MNB adatai szerint viszont bőven akadnak olyan lakossági termékek is, amelyeknél érezhetően csökkent az állomány az elmúlt egy évben: ilyenek például a lombardhitelek, amelyeknek a portfóliója csaknem harmadával zsugorodott egy év alatt, és február végére már alig haladta meg az 55 milliárd forintot. A szabad felhasználású jelzáloghiteleknél az állománya olvadásának sebessége csökkent ugyan – az elmúlt egy évben 2,3 százalékos csökkenés mutatkozott –, ám változatlanul csökken a jelentőségük a lakossági hitelpiacon.

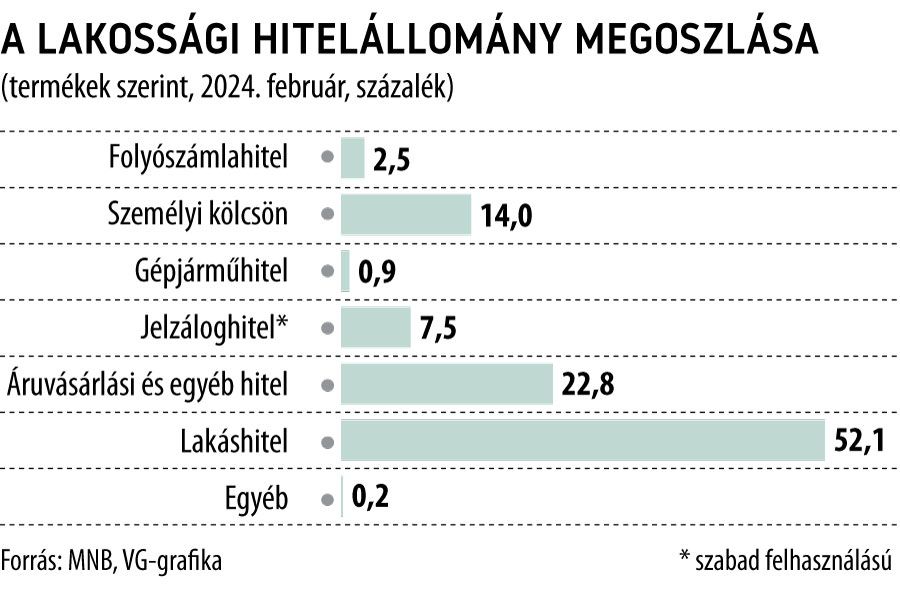

Az elmúlt egy évben látható mozgások ellenére a lakossági hitelporfólió termékek szerinti összetétele nem változott jelentősen. Ami leginkább említésre méltó, hogy a lakáshitelek súlya fél százalékponttal, 52,1 százalékra esett vissza egy év alatt, miközben a személyi kölcsönöké ugyanekkora mértékben, 14 százalékra nőtt.

Kinyílt a hitelcsap a kis- és középvállalkozásoknálA piaci átlagot jóval meghaladó ütemben, 17 százalékkal nőtt tavaly a hitelállomány a CIB Bank KKV üzletágában – közölte csütörtökön a pénzügyi szolgáltató. Eközben tavaly 40 százalékkal emelkedett a pénzintézetnél nyitott kis- és középvállalkozói számlák száma a megelőző évhez képest; ezzel a számlavezető ügyfelek állománya 6 százalékkal nőtt. A bankot váltó, 1 milliárd és 15 milliárd forint közötti éves árbevételű cégek több mint 11 százaléka 2023-ban a CIB Bankot választotta, amellyel a bank a legdinamikusabban növekvők közt volt ebben a szegmensben. „A várható további csökkenése, illetve a fogyasztási, beruházási kedv fokozatos visszatérése nyomán arra számítunk, hogy idén, kiemelten a második félév dinamizálódásának köszönhetően tovább növekedhet a kis- és középvállalkozói hitelek állománya Magyarországon. A CIB Bank célja, hogy folyamatosan a piaci átlagnál nagyobb bővülést érjen el a kis- és középvállalkozások finanszírozásában” – nyilatkozta az eredmények kapcsán Győr Tamás, a CIB Bank KKV üzletágának igazgatója. |